آشنایی با چنگال اندرو (اندرو پیچفورک) (Andrews Pitchfork)

چنگال های “اندرو” (اندری) ، تکنیکی برای استفاده از روند ها میباشد. “آلن اندری” ابداع کننده این روش اعتقاد داشت خطوط روند کلاسیک کارایی بالایی در بازارها ندارند و خطوط روندی که از نقاط و پیوت های بیشتری میگذرد بسیار کاربردی تر میباشد. در عین حال بر مبنای این خط مرکزی باید تمامی نوسانات قیمت را در بین دو بال، که کانال هایی را برای قیمت میسازند داشته باشیم.

برای ترسیم یک “چنگال اندرو” تحلیلگر به سه نقطه (پیوت) که آغازگر موج های جدید باشد، نیاز دارد و پس از ترسیم چنگال پیچفورک باید مشاهده نماید که آیا چنگالش سه اصل اساسی ترسیمی را رعایت کرده یا خیر.

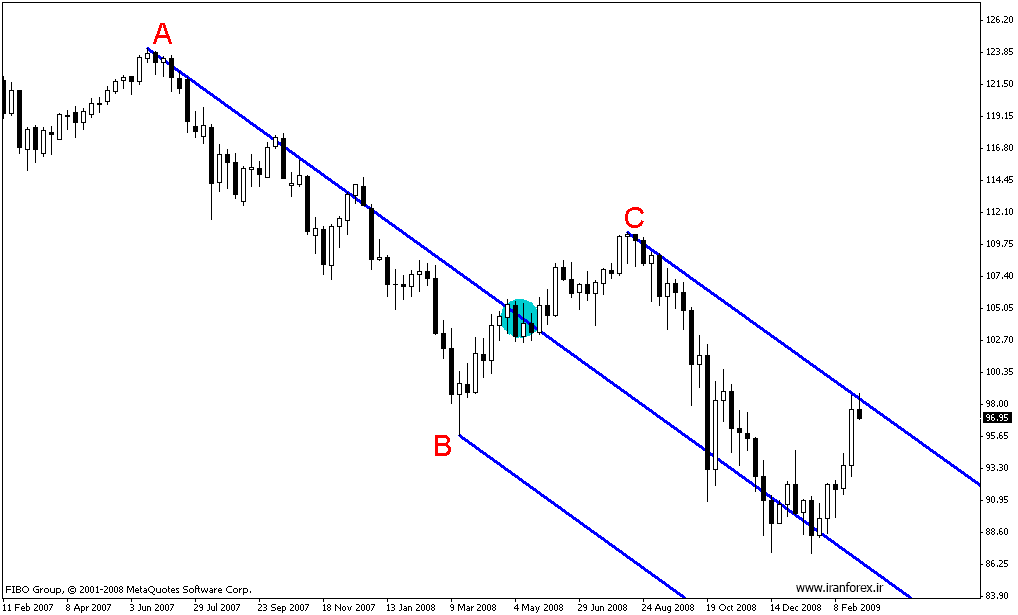

همانطور که در شکل زیر مشاهده می شود برای ترسیم یک چنگال پیچفورک به سه نقطه (پیوت) آغاز موج نیاز داریم. نقاط A وC نقش های یکسانی در تغییر جهت قیمت داشته اند و نقطه B نقشی خلاف نقاط A و C برای جابجایی قیمت ایفا می کند. بدین معنی که اگر نقاط A وC روندهای صعودی جاری را تبدیل به روند نزولی کرده اند نقطه B روند نزولی جاری را تبدیل به صعودی کرده است. در ترسیم چنگال صعودی این نقش ها معکوس می شود.

برای ترسیم یک چنگال به سه نقطه نیاز داریم که تا به اینجا با آنها آشنا شدیم. از این نقاط درک کردیم که تغییرات قیمت معمولا به صورت سینوسی و با تصحیح همراه هستند. برای ترسیم خط میانه که بیشترین نوسانات را قیمت حول آن محور داشته است می توان ما بین نقاط B و C را شناسایی کرد(محدوده سبز رنگی که در تصویر بالا بین B و C وجود دارد) و خطی را از نقطه A به این نقطه میانی ترسیم کرد.

این خط شیب و زاویه خاصی نسبت به تغییرات قیمت دارد که نوسانات بسیاری حول این محور است. به اندازه شیب خط میانی می توان به موازاتش خطوطی را از نقاط B وC ترسیم کرد. معمولا قیمت مانند شکل، حول این محور و خط میانی بارها نوسان دارد. در عین حال نسبت به قیمت چنگال های بالا و پایین که موازی با خط میانی ترسیم شده عکس العمل نشان می دهد.

اصول اساسی ترسیم یک چنگال “اندرو” مناسب

برای ترسیم یک چنگال “اندرو” سه اصل باید وجود داشته باشد تا چنگال ما برای استفاده مقبول باشد. این سه اصل به شرح زیر است:

الف) در یک چنگال اندرو (اندرو پیچفورک) محدوده جابجایی قیمت حتما باید بین دو چنگال کناری(بال کناری) قرار گرفته باشد. بنابراین زمانی که قیمت از بین دو چنگال کناری خارج شود چنگال ترسیمی دیگر مورد تایید نخواهد بود.

ب) نقطه C در چنگال نزولی حتما باید بین نقاط A وB قرار گرفته باشد و در روند صعودی نقطه C باید بین نقاط A وB قرار گرفته باشد یعنی موج تصحیحی B به C حتما باید در محدوده نقاط A تا B باشد. اگر این اصل پا برجا نباشد و به عنوان مثال نقطه A بین نقاط B و C باشد نشانه دهنده این موضوع است که روندی قالب، در جهت صعودی یا نزولی در بازار وجود ندارد.

ج) اصل سوم نیز مانند اصل قبلی به این نکته اشاره دارد که نقطه C حتما باید بین نقاط A وB قرار گرفته باشد و نقطه B ما بین نقاط A و C نباشد. این مورد زمانی به وجود می آید که با وجود روند صعودی یا نزولی، تصحیحی کامل بین A تا B در نقطه C وجود ندارد.

اآشنایی با نحوه استفاده از چنگال “اندرو”

زمانیکه با ترسیم چنگالی کامل که تمامی اصول در آن رعایت شده است آشنا شدیم تکنیک هایی برای استفاده از چنگال “اندری” وجود دارد که می توانیم از آنها برای معامله در بازار استفاده کنیم.

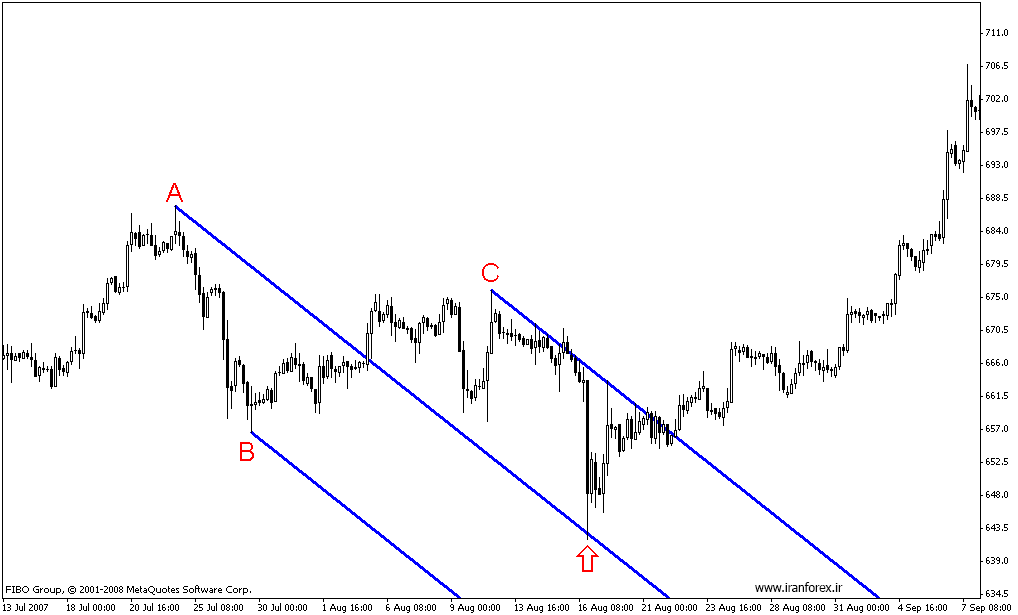

۱) روش استفاده اول از “چنگال اندری” زمانی است که با وجود ترسیم صحیح چنگال قیمت ها در بازار به سمت خط میانی چنگال حرکت نمی کنند. قیمت ها در روند نزولی اطراف بال بالایی و در روند صعودی اطراف بال پایینی حرکت دارند. این مساله که قیمت به خط میانی داخل چنگال نمی رسد می تواند نشانه ای از تضعیف قدرت روند جاری بازار در حالت فعلی باشد از این رو احتمال اینکه بال پایینی یا بالایی که قیمت حول آن خط در حال نوسان است شکسته شود بسیار محتمل است. شکل زیر نمونه ای از حالت اول ورود به معامله را برای یک چنگال صعودی نشان می دهد که با شکسته شدن خط بال پایینی می توان وارد معامله فروش شد.

۲) قاعده دوم برای ورود به معامله زمانی ایجاد می شود که قیمت با اینکه به سمت خط میانی در حال حرکت است یک گپ (شکاف) در نزدیک خط میانی ایجاد می کند. گپ یا تثبیت قیمت در چنگال صعودی روی خط میانی و گپ یا تثبیت در چنگال نزولی زیر خط میانی نشانه ای پایداری روند در جهت فعلی می باشد. این موارد موقعیت های خوبی را برای ورود به معامله ایجاد می کنند. مثال این نمونه را در مثال زیر می توان مشاهده کرد.

۳) قاعده سوم استفاده از چنگال زمانی مورد استفاده برای ورود به معامله قرار می گیرد که خط میانی برای قیمت تبدیل به یک خط حمایت یا مقاومت میشود و از پیشروی قیمت در روند نزولی به زیر خط میانی و در روند صعودی از پیشروی قیمت به بالای خط میانی جلوگیری می کند. معمولا برای استفاده از این ابزار در مورد ورود به معامله از شاخص نمای تکنیکی Stochastic (اندیکاتور استوکاستیک) استفاده میشود. اگر چه حالت بهینه برای ورود به معامله با مشاهده چنین وضعیتی که خط میانی چنگال حکم حمایت یا مقاومت را داشته، صبر کردن تا زمانی است که بال بالایی یا بال پایینی شکسته شود.

قسمت بعدی : استفاده از فراریت (Volatility) و همبستگی ارزها (Currency Correlation)